2023. 2. 4. 17:14ㆍ부자에 대한 공부/투자 현인들의 인사이트

https://www.youtube.com/watch?v=O3QpKP0mQOM&t=908s

투자하는 게 맞나? 계속 사는데 계속 물리는데?

이렇게 하는 것이 맞나?라는 생각이 들 것임.

'위기라는 이름으로 오는 투자의 기회.'

인생의 기회는 3번 오는데 평균 수명 45살 기준임.

20대, 30대, 40대.

지금은 100세 시대이기 때문에 기회는 6번 옴.

6번의 기회를 2~3번만 잘 살리면 서울에 집 사고

편안하게 경제적 자유를 얻을 수 있음.

그 기회는 작년처럼 '모두가 주식해야 합니다!'가 아님.

기회를 위기라는 이름으로 찾아옴.

도박하고 투자의 차이는?

'확률'임.

카지노가 50% 이상 가져가게 되어있음.

돈을 버는 확률이 낮음.

룰렛의 기댓값은 94.7%로 곱하기를 할 때마다 돈이 녹아내림.

주식으로 투자해서 얻을 수 있는 확률은?

'확률'을 보고 들어가는 것이기 때문에 재미있음.

단타 하면서 거래세, 수수료 내는 것은 '지는 게임'임.

성공 확률을 높이는 게임을 할 줄 알아야 함.

'비관론자'는 '명성'을 얻고 '낙관론자'는 '돈'을 버는 이유.

수학적으로 설명할 수 있음.

표준편차, 시그마.

끝선으로 갈수록 일어날 확률이 떨어짐.

크게 빠진다고 이야기하다가 맞으면 낮은 확률을 맞혀서 유명해짐.

돈 벌려고 왔으면 확률적으로 유리한 게임을 해야 됨.

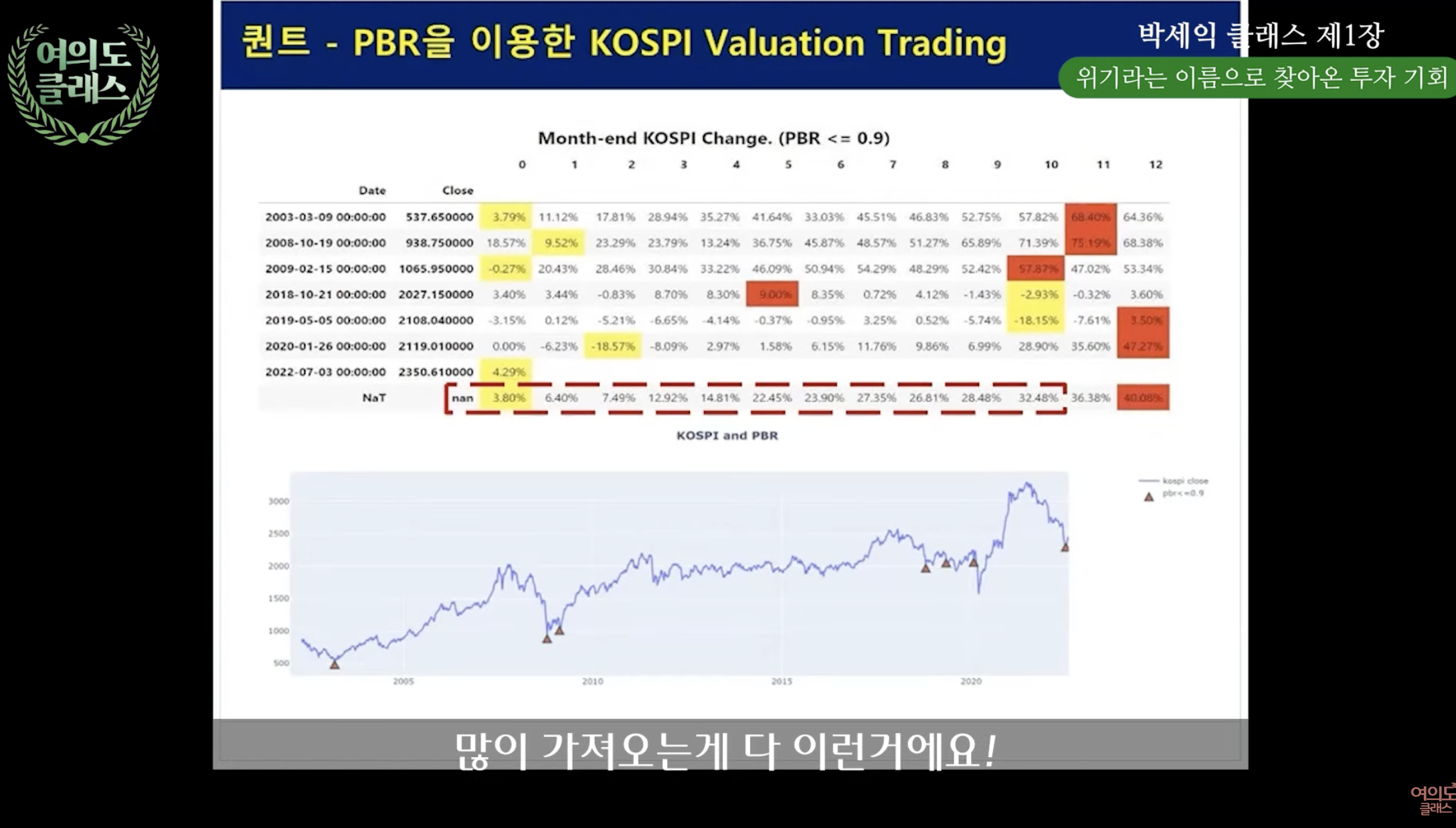

PBR 0.9, 2450~2750p(PBR 1)이 깨졌을 때 항상 평균 40% 수익이 남.

0.9가 깨졌을 때 1년 뒤 수익률이 깨진 경우는 단 하나도 없음.

환율 1,250원에서 먹으면 100% 먹음.(올라가는? 내려가는?)

파이낸셜 타임스 기사임.

보통은 경기가 안 좋으면 금리가 떨어져서 채권이 오르고

경기가 안 좋으니 주식이 떨어짐.(수익이 번갈아 나옴.)

동시에 마이너스 난 것은 1871년 이후 딱 3번임.

2020년 이렇게 손실 난 것은 처음임.

확 빠졌다가 올라오는데 전고점을 회복함.

전쟁이 한창 중이었었음.

그런데 주가는 오름.

지금과 같은 상황에서 바람직한 투자 전략?

'Buy on dips'임.

지금 더 떨어지지 않나요?

더 떨어지는 것은 시그나 2,3 임.

그 확률을 노려서 조금 더 싸게 산다?

무릎 밑으로 가면 사기 시작해야 됨.

주식/채권 동시에 마이너스 수익률 기록 이후

3년간은 모두가 좋았음.

지금 채권사는 것도 좋은 투자 전략임.(10년물, 5년물).

< 최근 24년 동안 IMF 이후 2년 연속 하락한 해가 몇 번? >

2~3번?

24년 동안 2년 연속 하락한 해는 '0'번임.

내년에 금융 위기가 온다?

2008년 금융위기가 그냥 왔나요?

분명히 시그널이 있었음.

'케이스실러 홈 프라이스 인덱스'가 떨어지고 있었음.

2006년 8월부터 집값이 꺾이고 있었고

페이메이 주가가 40% 마이너스가 나고 있었음.

경기 순환(시클리컬 베어마켓)에 의한 침체는 35%가 많이 빠진 것임.

현금화를 시키고 올라올 때 쫓으면 돈을 벌까요?

2020년도에 코로나 올라올 때 비관론자분들이 이야기를 많이 했음.

'확인하고 사도 됩니다!'

확인을 해준 적은 단 한 번도 없음.

비싼 영역에서 사는 논리나 싼 영역에서 파는 논리는 같음.

오르면 더 오를 것 같고 빠지면 더 빠질 것 같음.

금리가 인하돼도 주가가 안 오른다?

닷컴 버블과 같다?

2000년도에 코스피가 51% 빠졌고 그다음 해 37% 오름.

미국은 2000~2002년 1월 초까지 계속 빠짐.(거품이 심했음.)

'High Yield Spread'(국채 금리 대비 정 그 본드 금리).

이것이 굉장히 중요함.

어떤 경제 전망보다도 혹독한 경기침체가 오는지 안 오는지 이야기해 줌.

실물 경제가 망가지는데 주가만 올라간다?

하이일드 스프레드가 빠르게 빠지면 경기 침체가 오지 않음.

주식 시장보다 채권 시장이 규모가 더 크고 정확함.

2008년과는 다르다는 것을 말해주고 있음.

프로와 아마추어의 차이는 '밸류에이션 유무'임.

하지 못하니 오르면 불안하고 내리면 공포스러워함.

2001년도에 나스닥이 170배였음.

S&P 500이 45배.

거품이 많았음.

2001년 리세션 왔을 때

삼성전자가 76%, 현대차가 122% 오름.

어떤 패턴?

2000년도에 주가 빠질 때 확 빠졌다가 2001년 되니

반등이 돌아오다가 쌍바닥 만들고 다시 올라감.(월봉.)

두 번째 올라올 때 처음 반등 들어갔을 때 못 팔았기 때문에

떨어졌다가 다시 올라오면? 이번에는 반드시 팔아야지!

팔았어야 하는 이 마음 때문에 이번에 올라오면 투자자들 90%는 팔게 되어있음.

전고점 근처 갔을 때 쌍바닥 치고 올라오는 패턴이 아니면?

전고점까지 안감.

삼성전자, 현대차가 지지부진함.

본전이 되면 팔 것이다?

본전일 때 더 오름.

기업의 '가치'를 봐야 함.

'연봉'을 보면 과거 '펀더멘털'이 보임.

5년 이평선, 10년 이평선.

10년 치가 의미하는 바는?

주식 대가들의 책을 보면 '타이밍'을 사는 게 아니라 '타임'을 산다고 나옴.

주주의 몫만큼 수익을 내기 때문에 주가가 따라감.

코로나 때 1,430까지 빠졌음.

1,430은 2009년도에 지수임.

10년 전으로 돌려버리는 것임.

경제 위기라든지 외부 요인으로 주가가 빠지면

타임머신으로 과거로 돌아가는 것임.

2,200은 2016년 주가임.

그동안의 기업들은 엄청나게 성장함.

시간을 거슬러 올라가서 그냥 사버리는 것이고 갭이 빨리 메워짐.

우량 자산의 가격이 내재가치를 밑돌면 바르게 회복한다.- 국부론(애덤 스미스).

20년 환율 평균이 1,120원이고 10년 평균이 1,140원임.

환율은 왔다 갔다 함.

내년에도 1,400원을 유지한다? 확률로 접근해야 됨.

1998년 외환위기 때 1,470원에서 6개월 뒤에 1,147원 갔음.

2009년 1,597원에서 1년 뒤 1,126원 갔음.

코로나 때 1,299원 찍고 8개월 뒤에 1,080원 갔음.

유가도 마찬가지임.

가장 일어나기 쉬운 평균을 이야기했을 뿐임.

유가의 평균이 72.5불임.

유가 130불 가면 200불 간다고 이야기함.

낮은 확률을 이야기할수록 맞으면 명성을 얻고 틀리면 그만임.

10년물 국채금리가 4%에 머문다?

10년물 국채금리는 2.5% 밑을 깨고 내려갈 것임.

파란색 선이 31조 달러 부채임.

4경에서 4% 이자면 1,600조임.

미국은 그래서 저렇게 금리를 낮춰가고 있었음.

국채가 돌아오면 차환 발행해야 하는데 4%대로 발행한다?

금리가 고공행진 한다? 굉장히 낮은 확률임.

물가 공포 때 S&P 500이 빠짐.(1980~1983).

지금과 빠지는 패턴이 비슷함.

사람의 심리는 똑같기 때문임.

결국 주가는 GDP 따라감.

외생 변수로 벌벌 떨다가 결국 따라감.

미국 대통령 3년 차.

2018년 연말 금리 9번째 올리고 미국 주가 박살 났는데

경기도 안 좋고 2019년도에 올랐음.

중국 모멘텀.

1993년 / 2003년 / 2013년 - 차이나 스토리.

내년 2023년.

2자 해 11월에 공산당 대회가 있고 10년 차기 지도자가 결정됨.

지도자가 되면 경기 부양을 함.

연준 금리 인상 기조 변화?

'ISM 제조업 지수' 50 이 깨짐.

과거에도 깨졌을 때 금리를 인하함.(2019년).

지금도 50을 깨고 들어감.

2019년도 EPS가 오른 것도 아니었음.(1% 상승).

그런데 주가는 28.8%(멀티플 상승, 금리가 떨어짐.)

분기 차트.

작년 6월 25일 고점치고 작년 3분기, 4분기.

올해 1~3분기까지 지겹게 빠지고 양봉이 나오고 있음.

2008년 금융위기 때도 5번 빠지고 반등함.

* 5분기 연속 빠진 적은 없음.

저점은 깨지지 않을 것임.

< 투자는 심리 게임. >

채권 시장도 빠르게 개선되고 있음.

경기침체 + 금리인하 + 달러약세 전환?

46억 5 천하다가 18억 하면 사나요?

그것이 네이버고 네이버는 강남 아파트임.

과거 10년의 평균으로 살 기회를 주고 있음.(10년 이평선).

매출과 이익이 증가하면 사도됨.

< 참고 >

주식 = 기울기(추세).

GDP 따라 주가는 올라가게 되어있음.

(미국 Real GDP - Dow 지수)

유가 평균 72.5달러.

우리나라 환율, $코스피,

PBR 밴드(0.8~1.2).

PEG = PER/이익성장률

PMI, ISM 제조업 지수 50 이하.

실업률 / High Yield Spread.

(국채 금리 대비 정크 본드 금리).

실물 경제는 망가지는데 주가는 올라간다?

미국 10년물 국채 금리, 미국 부채.

채권 10년, 5년물.

채권 시장이 훨씬 정확함.

경기 안 좋으면 금리가 떨어지면서

채권 가격은 올라가고 주식은 경기가 안 좋으니 떨어짐.

분기, 5분기 연속 빠지고는 오름.(2008년).

쌍봉 / 쌍바닥.

(처음 반등 갔을 때 못 팔았기 때문에 떨어졌다가 다시 올라감.

쌍바닥 치고 올라오면서 90% 투자자들이 매도.)

2년 연속 하락 X (1998년~2022, 24년)

채권 시장이 더 큼, 채권시장을 보자.

종목별 MDD.

10년 평균 살 기회(연봉).

매출, 이익 증가, 영업이익률, ROE(15%).

'부자에 대한 공부 > 투자 현인들의 인사이트' 카테고리의 다른 글

| [아포유] 집값 60% 폭락해야? 오세훈 발언의 속뜻은? (0) | 2023.02.05 |

|---|---|

| [머니맵] 지금부터 이 주식들은 꾸준히 사모으세요, 돈 법니다 (0) | 2023.02.05 |

| [브자TV] 한국의 피터린치는 누구? (제1회 가치투자 백일장) (0) | 2023.02.04 |

| [삼프로TV] 경제 = 주식? 반은 맞고 반은 틀리다! (이선엽 이사) (0) | 2023.02.03 |

| [주독TV] 차트 공부 이것만 보면 끝납니다! (비트코인에도 통하나?) (0) | 2023.02.03 |